电气装备电缆

小九直播篮球

2019年中国电线电缆行业市场之间的竞争格局及趋势 增强自身综合创造新兴事物的能力和技术实力

时间: 2024-06-03 22:25:02 | 作者: 电气装备电缆

产品详情

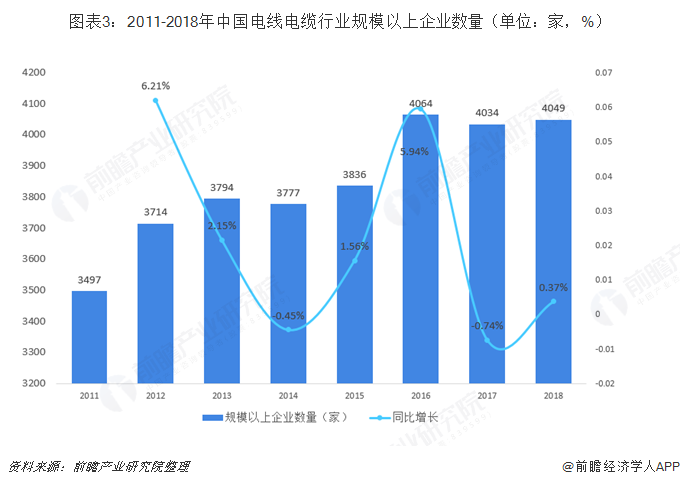

我国电线电缆产业高质量发展已经具有较长时间的历史,形成了成熟的产业链和完整的工业体系,参与竞争的公司数众多,2018年我国电线电缆行业规上公司数已达到了4049家。

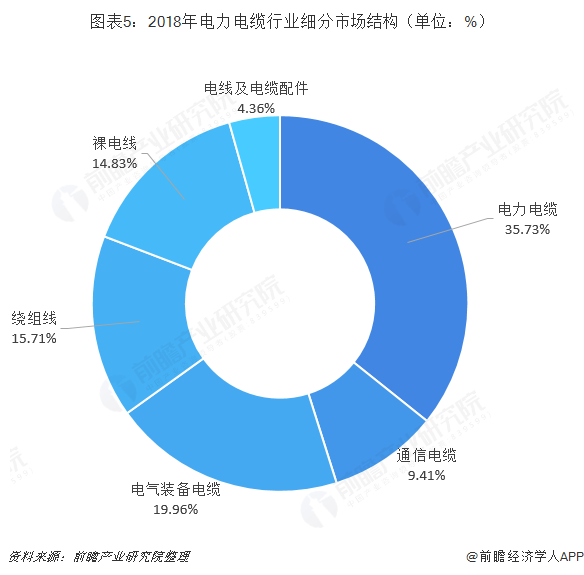

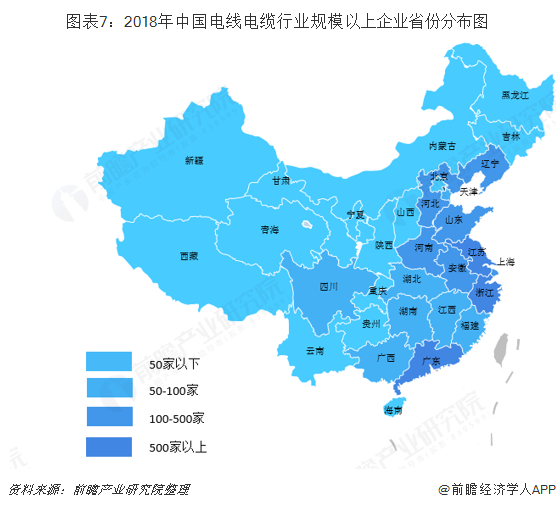

在我国电线电缆行业细致划分领域市场结构中,由于电力电缆的应用场景范围较广泛,该产品的收入规模占比较大,仍是行业重要的细致划分领域;企业集中在华东地区,广东、江苏分列第一第二,公司数在100家以上的省份有9个。

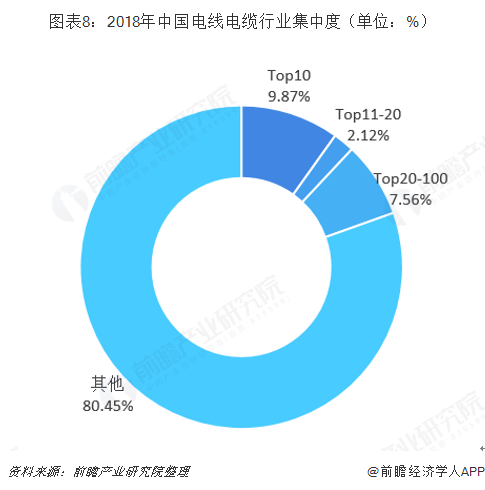

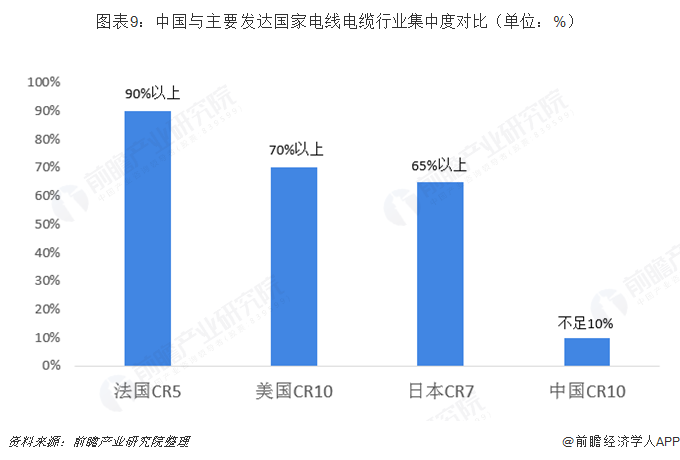

对标发达国家,我国电线电缆行业集中度还较低,前十企业行业集中度不足10%,有突出贡献的公司还有较大的发展潜力。

电线电缆是用以传输电(磁)能、传递信息、实现电磁能转换和构成自动化控制线路的基础产品。电线与电缆二者并无严格的区别,广义的电线电缆亦可称为电缆。通常将结构相对比较简单无外护套、外径较小的产品称为电线,将结构较为复杂、有坚固密封外护套、外径较大的产品称为电缆。电线的主要结构为“导体+绝缘”,电缆的主要结构为“导体+绝缘+护套”;导体一般由铜、铝或其合金制成,绝缘和护套一般由橡胶、聚乙烯、聚氯乙烯等材料制成。

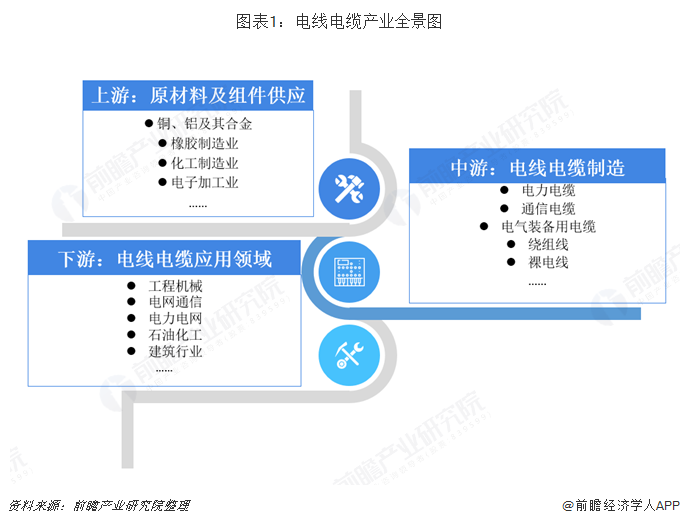

从产业链角度来看,电线电缆产业上游主要为提供制造电线电缆产品原材料的基础材料行业,如铜、铝及其合金;制造交联绝缘套及护套料的橡胶行业,聚乙烯、聚氯乙烯化工行业等;中游包括提供电力电缆、通信电缆、电气装备用电缆及裸电线、绕组线等别的类型电缆的电线电缆生产制造企业;下游主要为对电线电缆有需求的行业,如工程机械、通信行业、电力行业及建筑行业等。

从企业来看,上游涉及到以铜、铝及其合金的金属材料企业为电线电缆产业提供主要组成材料,主要企业有铜陵有色、楚江新材、海亮股份等;橡胶及其制成品企业为电线电缆产业提供封装绝缘套,主要企业有中际、海南橡胶、江苏宏达等。在电线电缆行业中,可大致分为以不一样的种类电线电缆为主营业务的电线电缆研发制造企业,制造电力电缆的主要企业有特变电工、青岛汉缆等;制造通信电缆的主要企业有中天科技、亨通集团等;制造电气装备用电缆的主要企业有金杯电工、杭州电缆等;制造裸电线、绕组线的主要企业有精达股份、远程股份等。

我国电线电缆产业高质量发展已经具有较长时间的历史,形成了成熟的产业链和完整的工业体系,参与电线电缆制造的公司数较多。根据国家统计局数据显示,2011-2018年,我国电线电缆行业公司数呈波动上升变化。2018年,我国电线家。

受国际贸易环境影响以及行业下游需求结构转变,我国电线电缆行业进入深化发展期,产品结构进一步调整,对过剩、劣质产能进一步进行淘汰,对行业整体规模产生了一定影响,产品逐渐由电力电缆向特种电缆转变。2018年,我国电线电缆行业深化改革,市场规模出现一定幅度下降,全年累计实现出售的收益11470.68亿元,较上年同比下降14.81%。

在我国电线电缆行业细致划分领域市场结构中,由于电力电缆的应用场景范围较广泛,该产品的收入规模占比较大,仍是行业重要的细致划分领域。随着节能环保发展理念的不断普及、我国电线电缆行业进入深化调整期,下游应用领域对电线电缆提出新的质量和应用需求,电气装备用电缆所占比重处于一直上升状态。2018年,我国电力电缆占全部市场比重为35.73%;电气装备用电缆占全部市场比重为19.96%,裸电线%。

从地域分布上来看,2018年我国4049家规模以上企业主要分布在华东地区,公司数为2224家,占全部企业的一半以上,我国电线电缆生产大省有两个位于华东地区,分别为江苏省800家和浙江省538家;华南地区位居第二,公司数总计为657家,占全部公司数的16.16%,主要电线电缆生产企业集中在广东省,公司数为601家。西北地区公司数最少,规模以上电线家,占全部公司数不足1%。根本原因为西北地区电线电缆需求较小,生产企业产品大多要外销到其他区域,额外的运输成本导致生产所带来的成本过高,随着近些年西北地区能源产业的逐渐发展,不断有大厂在西北地区投建分厂,西北地区电线电缆行业的发展前途比较乐观。

从省份分布来看,江苏、广东和浙江位列三甲,公司数分别为800家、601家和533家。公司数在100家以上的省份有9个,分别为江苏、广东、浙江、安徽、山东、河北、辽宁、河南和上海市。

我国电线电缆行业正处于成熟期,产品同质性严重,多以中低端为主,竞争异常激烈。头部企业无显著的技术优势,导致我国电线电缆行业集中度相比来说较低。2018年,我国电线%。

虽然我国电线电缆行业整体规模位居世界世界首位,但在行业集中度方面与发达国家有很大的差距,发达国家的电线电缆行业经过多年发展,特别是面对原材料价格波动,小企业逐渐退出市场,产业集中度大幅度提高:美国前10名线缆制造商(如通用、百通、康宁、南线大线缆企业(如古河、住友、滕仓、日立、昭和等)占市场占有率的65%以上;法国五大线缆企业(耐克森、新特等)包揽了法国市场的营业额,占据了法国市场占有率90%以上。而我国前十线缆企业仅占据中国市场占有率不足10%,有突出贡献的公司发展潜力巨大。

2018年9月,中国电器工业协会电线电缆分会和线缆信息研究院共同推出了“2018年中国线强”榜单,从整体的竞争力表现来看,线缆行业整体竞争力表现比较平稳。优势企业的基础竞争力(直接计量硬指标财务数据)得分在相关子行业总排名的位次得到进一步巩固,亨通、宝胜、中天、上上、远东、富通等企业仍就保持领先。从2018年线缆各个企业的基础竞争力及各项得分来看,企业分化仍然十分明显。竞争力得分靠后的企业在相关子行业中的地位较上年逐步降低,呈现“强者恒强,弱者更弱”的态势。

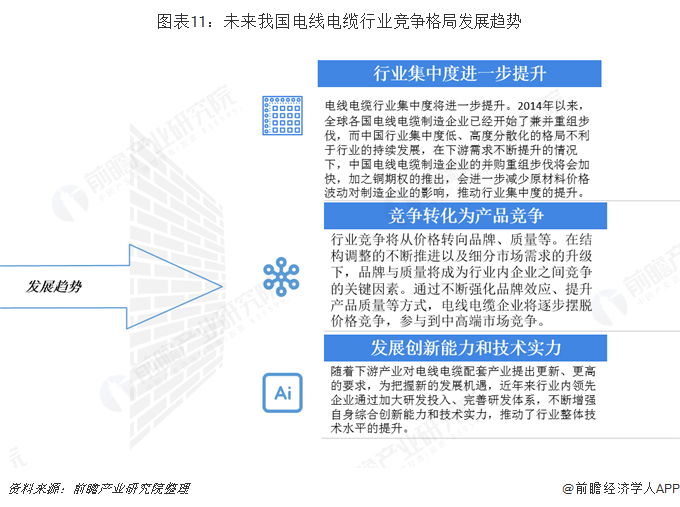

2014年以来,全球各国电线电缆制造企业慢慢的开始了兼并重组步伐,而中国行业集中度低、高度分散化的格局不利于行业的持续发展,在下游需求不断的提高的情况下,中国电线电缆制造企业的并购重组步伐将会加快,加之铜期权的推出,会促进减少原材料价格波动对制造企业的影响,推动行业集中度的提升。

行业竞争将从价格转向品牌、质量等。在结构调整的不断推进以及细分市场需求的升级下,品牌与质量将成为行业内企业之间竞争的重要的条件。通过不断强化品牌效应、提升产品质量等方式,电线电缆企业将逐步摆脱价格竞争,参与到中高端市场竞争。

随着下游产业对电线电缆配套产业提出更新、更高的要求,为把握新的发展机遇,近年来行业内领先企业通过加大研发投入与、完善研发体系,慢慢地加强自身综合创造新兴事物的能力和技术实力,推动了行业整体技术水平的提升。

以上数据来源及分析均来自于前瞻产业研究院发布的《中国电线电缆行业发展前途预测与投资战略规划分析报告》。